Není konzerva jako konzerva: Souboj o nejlepší konzervativní investici na konci roku 2023

Jsme na konci roku 2023 a máme za sebou i před sebou několik let poměrně zajímavého ekonomického vývoje, který by si ještě v roce 2020 málokdo dokázal představit.

Dlouhé roky bylo normální těšit se z nízkých úrokových sazeb, relativně vysokých výnosů na akciovém trhu a míry inflace v rozumných hodnotách. Ceny kryptoměn a nemovitostí rostoucí do naprosto nesmyslných výšin, víceméně mír ve světě a žádná velká krize na obzoru. No a pak přišel Covid a všem těmto skutečnostem jsme na nějakou dobu museli udělat pá pá.

Mnoho lidí se s rostoucí inflací v minulých dvou letech probralo ze zimního (nebo spíše celoživotního) spánku. Uvědomili si, že s tou inflací si z nich poradci, ekonomové a bankéři nedělali jen legraci a bylo by dobré se proti ní ochránit. No a pochopitelně to chtěli teď hned, bez jakýchkoli rizik a pokud možno na pojištěném účtu. Vysvětlování, že je to naprosto nereálné a že pokud chceme své finance proti inflaci ochránit, musíme k tomu přistoupit jinak, zabralo značnou část většiny schůzek s novými klienty, kteří ke mně do kanceláře zavítali. Inflaci 18 % opravdu nelze porazit na krátkodobém horizontu a ještě k tomu na pojištěném bankovním účtu.

Pozitivní zprávou pro nás však může být, že podle veškerých indikátorů, které my finančníci můžeme sledovat, jsme snad již z nejhoršího venku a čekají nás lepší roky než ty předešlé. Inflace se dnes již pohybuje mezi 8 - 9 %, je na slibné cestě dolů a díky aktuálně vysokým úrokovým sazbám centrálních bank se nám nabízí velmi zajímavé možnosti, jak v příštích letech velmi konzervativní cestou porazit inflaci. Tedy možnosti, které vyplývají z dnešního ekonomického prostředí a které tady před Covidem jednoduše nebyly.

Asi tak nějak tušíte, že tahat své úspory za sebou na vozíčku jako legendární Eric Cartman z animovaného seriálu South Park nebude úplně nejlepší řešení. Na Ericovu obranu však musíme uvést, že důvodem pro toho chování nebyla snaha o efektivní péči o finance. Chtěl prostě jen naštvat svého kamaráda Kylea.

Necháme stranou všechny nevhodné a spekulativní nástroje a zaměříme se pouze na ty skutečně kvalitní nástroje, které se v dnešní době dají považovat za nejlepší.

Souboj o šampiona konzervativních investic v příštích 3-5 letech svedou následující zápasníci:

- Repo fond

- Dluhopisy

Stejně jako ve většině filmů začneme s vyzyvatelem a podceňovaným nováčkem, který by na papíře neměl mít proti zkušenému šampionovi šanci.

Repo fond

Většina z Vás si teď asi říká: co to je ten Repo fond? Někde jste o tom možná slyšeli, ale s velkou pravděpodobností nemáte tušení, co to je, jak funguje a jestli má smysl do něj dát peníze nebo ne.

Nedivím se Vám. S repo fondy jste se před dvěma lety prakticky neměli kde setkat. Pokud vůbec nějaký existoval, byla to naprostá výjimka a pouze jen jako okrajový produkt v nabídce investičních společností. Důvod je jednoduchý. Pro běžného smrtelníka nebyl výhodný a nemělo žádný smysl do něj dávat peníze. Po rapidním zvýšení úrokových sazeb v posledních dvou letech se však situace prudce změnila a s repo fondy se doslova roztrhl pytel. Abychom pochopili proč, musíme si nejprve vysvětlit, co to vlastně ten Repo fond je...

Opět Vás nebudu nudit oficiálními definicemi, těch je na internetu víc než dost. Repo fond v podstatě znamená následující:

- Vy svěříte peníze fondu,

- fond je na krátkou dobu uloží u České národní banky,

- ČNB fondu za krátkou dobu (dva týdny) peníze vrátí zpět a k tomu přidá úrok vy výši 7% p.a.

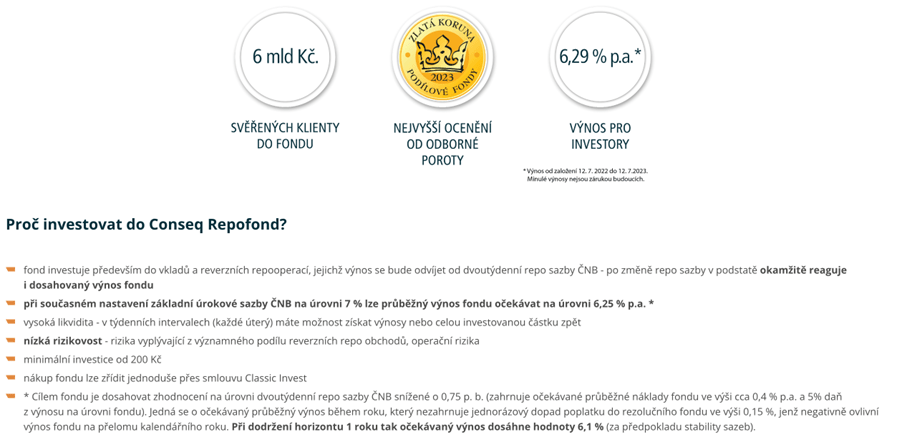

Vy však nedostanete čistých 7% p.a., protože fond si musí logicky odečíst náklady na správu. Celkem tedy dnes můžete očekávat výnos cca 6,25%. (viz např. Repo fond společnosti Conseq Investment Management, a.s.)

zdroj: https://www.conseq.cz/investice/prehled-fondu/conseq-repofond

zdroj: https://www.conseq.cz/investice/prehled-fondu/conseq-repofond

zdroj: https://www.cnb.cz/cs/casto-kladene-dotazy/Jak-se-vyvijela-dvoutydenni-repo-sazba-CNB/

A proč vlastně 7% p.a.? Protože v takové výši se nachází aktuálně vyhlášená tzv. "dvoutýdenní repo sazba". Problém však je, že nevíme, jak dlouho ČNB tuto sazbu ponechá v této výši. Již více než rok finanční poradci a ekonomové spekulují, že ČNB své vyhlašované úrokové sazby při každém dalším zasekání určitě sníží. Avšak zatím se nic neděje. Je to však pouze otázka času. S tím, jak se bude inflace snižovat, bude i ČNB snižovat své úrokové sazby. Není však možné přesně určit, kdy to nastane a o jak velké snížení se bude jednat. Můžeme pouze spekulovat.

Takže když to shrneme... nejpravděpodobnější scénář je, že ještě pár měsíců, rok nebo maximálně dva roky se budou klienti Repo fondů těšit z tohoto vysokého výnosu, následně výnos klesne na 5 - 6 %, po dalších pár měsících či letech z toho bude 3 - 4 %, a pak kdo ví. Možná se to na těchto hodnotách zastaví (a Repo fondy si zachovají svou určitou atraktivitu) nebo repo sazba klesne ještě níže a v tu chvíli přestanou pro běžné smrtelníky dávat jakýkoli smysl a opět po nich neštěkne ani pes. Pokud by totiž repo sazba byla např. jen 2% a odečetli bychom od ní 0,75% poplatek za správu fondu, čistý výnos před zdaněním by pro nás byl 1,25%. A sami si odpovězte, jestli by pro Vás byl takový fond zajímavý. Vložili byste do něj své peníze, nebo byste je raději uložili na pojištěný spořící účet s úrokem 1,5 - 2 %?

Přesto však tento produkt v tuto chvíli vnímá jako nejlepší cestu pro konzervativní ochranu před inflací mnoho odborníků a investorů. Dá se totiž očekávat, že v příštích pár letech bude ČNB své vyhlašované úrokové sazby snižovat o něco pomaleji než jak bude klesat inflace. Pokud tedy inflace klesne na 5%, dá se očekávat, že repo sazba bude buď vyšší, nebo přinejmenším stejná. Pokud pak inflace klesne na 4%, repo sazba by se opět ještě pár měsíců měla držet o něco výše.

Pokud tedy své finance budete držet v repo fondu, zhodnocení Vám sice bude pravidelně klesat, nicméně ochráníte své finance před inflací. A protože právě ochrana před inflací je hlavním úkolem krátkodobých konzervativních investic, můžeme tak problém považovat za vyřešený. Úkol bude splněn, a to velmi bezpečnou a konzervativní cestou bez jakýchkoli výkyvů trhu.

Alternativa ke spořícímu účtu

Přestože nemám rád, když někdo mlží a překrucuje informace (a proto také nemám rád, když někdo použije tento výraz), toto je asi jediný produkt, u kterého se nebojím tvrdit, že se jedná o vhodnou alternativu ke spořícímu účtu. Důvody jsou následující:

- peníze jsou uloženy tak brutálně konzervativně, že pokud nás zítra nezačnou z vesmíru bombardovat mimozemšťané, opravdu by se s těmito uloženými prostředky nic nemělo stát (i přestože vklady nejsou ze zákona pojištěny),

- hodnota vkladu nemůže jít do mínusu (nemáte žádné riziko, že vyberete méně peněz, než jste vložili),

- de facto své finance také ukládáte na účet u banky, pouze ne některé z komerčních bank, ale u České národní banky,

- stejně jako na klasických spořících účtech, i zde se úroky zvyšují a snižují na základě aktuální repo sazby ČNB.

Nakonec je však také třeba zmínit jednu mírnou nevýhodu: peníze si zpět z fondu nemůžete převést jen tak sami od sebe na běžný účet během pár minut. Administrativní proces výběru peněz zde funguje stejně jako u ostatních podílových fondů. To znamená, že na finance si počkáte jeden až dva týdny, než Vám je investiční společnost vyplatí.

Dluhopisy

A zde už máme obhájce titulu, šampiona krátkodobých konzervativních investic. Myslím, že netřeba představovat, ale pro jistotu:

Koupit dluhopis jednoduše znamená, že někomu půjčíte peníze, on Vám je za určitou dobu vrátí zpět a přidá Vám k tomu určitý obnos peněz navíc.

Není ale dluhopis jako dluhopis. Některé jsou opravdu velmi konzervativní a bezpečné, a od některých je dobré držet se dál, protože své peníze už nikdy nemusíte vidět...

Pak je také rozlišit mezi klasickým dluhopisem a dluhopisovými fondy. Mohlo by se zdát, že to bude to stejné nebo hodně podobné, bohužel rozdíly mohou být dost zásadní.

Klasický dluhopis

Koupili jste si státní dluhopis? Nebo dluhopis soukromé společnosti? Pokud ano, pravděpodobně víte, co Vás čeká. Poslali jste peníze někam, kde Vám bylo slíbeno, že Vám je za určitou dobu vrátí zpět a přidají k tomu "zajímavý" pevně daný úrok. Víceméně víte, co přesně po dobu trvání dluhopisu můžete očekávat a jaké peníze Vám dluhopis přinese. Můžete si to dopředu spočítat a vyhodnotit, zda to pro Vás zajímavé je, či nikoli.

Klasický dluhopis může být velmi zajímavým nástrojem pro konzervativní investory, kteří nechtějí riskovat kolísání trhu a chtějí mít jistotu, že nehledě na vývoj v ekonomice a akciových trzích budou mít své jisté. Ať už se ve světě děje cokoli, Vy máte své jisté. Nebo ne?

Je zde jeden podstatný háček. Pokud ten, kdo dluhopis vydal (ten, komu jste půjčili peníze), zkrachuje, dost pravděpodobně už své finance nikdy neuvidíte. A pokud ano, tak jen malou část.

Dluhopis je pouze tak kvalitní, jak kvalitní je subjekt, který ho vydal.

Je to velké téma dnešní doby. Se společnostmi, které vydávají prašivé dluhopisy, se v posledních letech roztrhl pytel, a nejedna z nich už zkrachovala. Pozor tedy na to, jaké společnosti své finance svěřujete. Nenechte se uchlácholit krásným vyprávěním obchodního zástupce a podívejte se na veřejně dostupné účetní závěrky a další informace, které se dají o firmě dohledat.

Podobně je tomu u státních dluhopisů. Pokud koupíte státní dluhopis vyspělé, stabilní země, pravděpodobně se ničeho bát nemusíte, protože šance, že nastane státní bankrot, je naprosto mizivá (i když vyloučit to nemůžeme nikdy). Jinak je tomu však u rozvíjejících se zemí, jako je např. Venezuela, Brazílie, Indie apod. Tam je ta pravděpodobnost už naprosto reálná.

Lidé tak občas v touze po něčem "bezpečném, garantovaném, pojištěném a jistém" nevědomky sáhnou po vyloženě rizikovém dluhopisu a nejsou si vědomi toho, že mají podstatně rizikovější investici, než kdyby uložili peníze do akciového fondu.

Dluhopisový fond

Dluhopisový fond oproti klasickému dluhopisu poskytuje pro konzervativního investora několik dalších benefitů, avšak paradoxně ruší tu hlavní výhodu, kvůli které si ho někteří konzervativní investoři chtějí pořídit - pevně daný, nekolísající výnos.

To, že nemáme pevně stanovený úrok, neznamená, že investice přestává být konzervativní. Konzervativní investoři tuto vlastnost však mají často rádi. Lidský mozek nemá rád nejistotu, a pro někoho může být náročné smířit se s faktem, že přesně neví, na čem je.

Výhody dluhopisového fondu oproti klasickému dluhopisu:

- kupujeme větší množství dluhopisů -> nemáme riziko ztráty všech investovaných peněz,

- dluhopisy by měly být portfolio managerem pečlivě vybrané a kvalitní,

- možnost kdykoli vybrat své finance (do dvou týdnů jsou na účtu),

- možnost investovat různé objemy peněz (klasické dluhopisy mají obvykle pevně stanovenou cenu za kus).

Nevýhody dluhopisového fondu oproti klasickému dluhopisu:

- nemáme pevně stanovený úrok -> nevíme přesně, jakého výnosu dosáhneme,

- často bývá obtížné orientovat se v nabídce, složení a potenciálních výnosech dluhopisových fondů,

- pokud je s nákupem dluhopisového fondu spojen vstupní poplatek (což většinou je), může nám ukousnout značnou část výnosu.

Dluhopisy a především dluhopisové fondy bývají historicky označovány za typickou konzervativní investici. Jejich tržní cena nekolísá tak moc jako u akcií, a pokud vlastníte dluhopis, je Vám celkem jedno, jak se firmě či státu daří nebo nedaří... pokud vyloženě nezkrachuje, své peníze z dluhopisu dostanete. Problém máte pouze, pokud nastane krach.

U zdravé firmy s kvalitním produktem či službou a u vyspělého státu se zdravým státním rozpočtem by tato extrémní situace nastat neměla. Může nastat doba, kdy se bude dařit méně a zisky budou slabší, nicméně to Vám jakožto dluhopisovému investorovi může být jedno (což se u akcií říct nedá).

Proč u dluhopisového fondu nemám jistý úrok?

Jak funguje dluhopisový fond? Velice jednoduše.

- Vy a další investoři pošlete peníze investiční společnosti,

- investiční společnost za peníze klientů průběžně vybírá, nakupuje a prodává konkrétní dluhopisy,

- Vy dosahujete zisku či ztráty na základě toho, jak se daří všem dluhopisům ve fondu dohromady.

(po zaplacení poplatků)

Úrok nemáme jistý jednoduše proto, že na základě ekonomického vývoje ve světě se mění tržní cena dluhopisů. Pokud rostou úrokové sazby u centrálních bank, ceny dluhopisů klesají (a naopak). Protože ve fondu se neustále nakupují (a následně prodávají) nové dluhopisy, vyvíjí se v čase i samotná hodnota fondu. Zpravidla však na tržní vývoj nereaguje tak agresivně, jako je tomu u akciových fondů (proto je dluhopisový fond označován za konzervativnější investici nebo akciový fond).

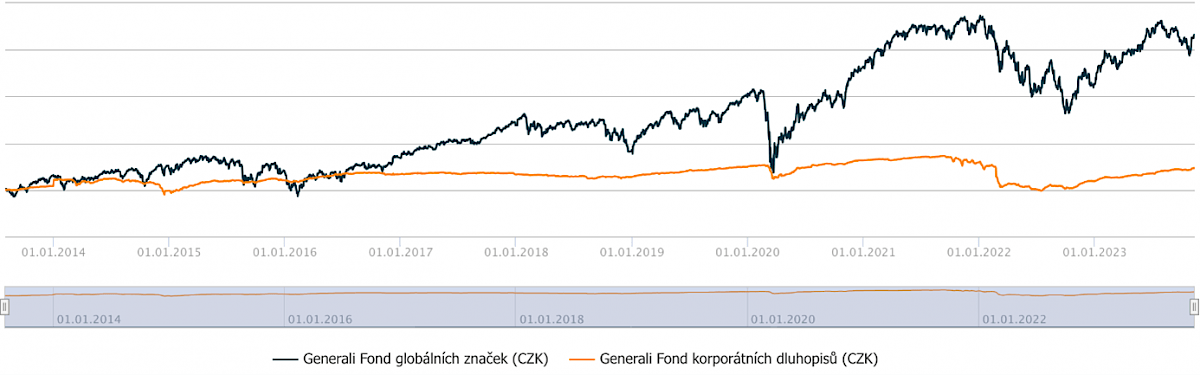

zdroj: www.conseq.cz

Zde můžeme vidět srovnání dlouhodobého vývoje akciového a dluhopisového fondu u jedné z největších investičních společností v ČR, Generali Investment. Vidíme, že akciové fondy dosahují dlouhodobě podstatně vyššího výnosu, nicméně také více kolísají. Dluhopisový fond je stabilnější, avšak musíme si dát pozor i na poplatky. Tento konkrétní dluhopisový fond má extrémně vysoké poplatky, což je také důvod, proč ani po 10 letech téměř nic nevydělal. Důvodů pro tuto skutečnost je více, nicméně vysoký správcovský poplatek je jedním z nich.

Tím rozhodně nechci tvrdit, že dluhopisové fondy obecně nic nevydělávají a nejsou výhodné. Graf slouží pouze jako ukázka toho, že cena dluhopisového fondu se v čase vyvíjí a není předem jistá.

Proč bychom tedy měli investovat do fondu, když tady nic nemáme jisté, a nedat peníze prostě do jednoho dluhopisu?

Protože ve fondu se nám jednoduše nestane, že by firma zkrachovala a my přišli o veškeré investované peníze. To se nám však u jednotlivých (především špatně vybraných dluhopisů) může stát velmi jednoduše.

Závěr

Takže která z možností je tedy nejlepší? V konečném důsledku záleží na našich prioritách.

- Chceme pevně daný úrok bez rizika poklesu do mínusu, nebo jsme ochotni kolísání akceptovat?

- Líbí se nám spíše myšlenka, uložit peníze u ČNB nebo je půjčit někomu, kdo nám je s vyšším rizikem dokáže zhodnotit lépe?

- Potřebujeme mít peníze k dispozici už za rok, za tři nebo i za delší čas?

- Očekáváme brzké snížení úrokových sazeb či nikoli?

Já osobně se přikláním na stranu dluhopisového fondu, avšak netvrdím, že můj názor je jediný správný. Péče o finance je především o řízení rizik, nicméně i náš osobní pohled na svět je při tom důležitý.

Pokud chceme konzervativní investici, není třeba dlouze spekulovat nad tím, zda zvolíme repo fond nebo dluhopisový fond, protože obě cesty se v současné době jeví jako vysoce zajímavé. Měli bychom však především na mysli následující obecná pravidla:

- Pokud peníze potřebujeme mít k dispozici v příštích několika letech, vyhněme se dynamickým investicím, jako jsou akcie, deriváty nebo kryptoměny.

- Volme produkt, který bude pokud možno co nejméně kolísat.

- Volme produkt, ze kterého je možné peníze v rozumně krátkém časovém horizontu vybrat zpět.

- Držme se dlouhodobě ověřených nástrojů a vyhněme se aktuálně moderním spekulacím.

- Nenechávejme své finance na běžném účtu v bance, kde nám hodnotu našich úspor bude užírat inflace.

Chcete více informací či přímo poradit s tvorbou profesionálního investičního portfolia? Kontaktovat mne můžete zde.